白酒行业迎来消费升级时期 次高端仍呈升级型增长

高端白酒消费呈现大众化趋势,酒企发力中高端白酒近年来,随着居民收入稳定持续增长,中产阶级和富裕阶层不断增加,消费水平和消费结构也在不断升级。宏观环境影响下,中国白酒行业稳步复苏并实现持续增长,高端白酒消费呈现大众化趋势。而低端白酒市场日益萎缩、显现产能过剩。顺应潮流,一些酒企也开始发力中高端白酒。

消费升级在白酒行业已持续两年多。消费升级之后最明显的表现是,消费者更希望喝一些更好的酒。而从市场情况看,名酒好酒销售状态均不错。

经过五年多深度调整,越来越多的白酒企业愿意沉淀下来做好酒。整体行业品质升级非常明显。

白酒行业整体呈现消费升级,聚焦新中产阶级

在经历了几年的深度调整之后,白酒行业逐渐回暖,迎来了新的复苏周期。在消费升级的背景下,除了“高端化”,“年轻化”、“个性化”也正在成为白酒行业发展的新趋势。

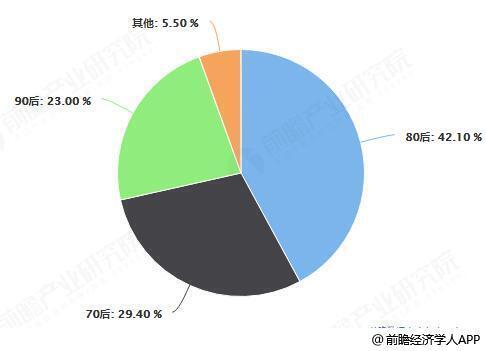

2017年,高端白酒销售增速为37.3%,80后超过70后成为了白酒消费主力。白酒万亿以上消费中,80后占比为42.1%,70后占比为29.4%,90后占比为23%。

中国白酒消费人群统计情况:

数据来源:前瞻产业研究院整理

新中产阶级, 指的是28-50岁,一线与二线城市、专科以上学历,年收入在10-50万之间的群体。新中产阶级热衷喝白酒 (45%),与整体消费者相比,新中产阶级的白酒花费特点为何?——1、高消费,一年中每月白酒消费超过1000元的比例达到27%。2、青睐高端产品,买700元每瓶以上消费者超过两成,达到占22%。3、具备增量潜力,新中产阶级对未来的预期是想买更多的白酒。以上三个特点,可以看到这群消费者在未来的白酒市场的潜力。

中国GDP增长以及房价不断上涨催生了不少新富阶层。而这使得市场出现了以买茅台为代表的新消费者;新城镇化建设也催生了一大批中高端白酒的消费者。多重因素促使白酒行业整体呈现消费升级。

而在当下市场环境中,白酒消费更关乎理性、健康消费。消费者更知性、更讲究。消费升级背后不一定是比原来更贵,但更追求生活品质以及生活态度。理性和知性是背后的核心逻辑。

在新的竞争环境下,以衡水老白干为例,其提出“喝老白干,不上头”这一消费理念。意在通过“不上头”将产品优势聚焦到白酒品质本身,或有利于在行业深度调整、挤压式竞争阶段迅速企稳,进而持续提升高端市场份额。

白酒消费整体呈现明显消费分化,品牌效应愈发明显

我国白酒行业整体产销量自2013年以来进入低增速时代。随着消费升级以及消费者品牌意识的不断提高,行业集中度仍将处于不断提升的趋势之中,各个价格带的龙头企业将受益于结构性增长和挤压式增长,名酒景气度仍在延续。

从中秋和国庆期间市场反馈来看,高端白酒仍然需求旺盛,次高端方面的消费升级仍在进行,主流品牌全年预计高增长无忧。

白酒消费整体呈现明显的消费分化。随着经济结构发生变化,茅台、洋河、五粮液等高端白酒均取得不错的业绩,而一些中低端产品反而在面临业绩下滑局面。而这也催生一批中低端白酒向中高端白酒转型。白酒业的消费升级并非消费量、消费频次提升,而是呈现更多的品牌效应。消费升级背景下,白酒的品牌效应愈发明显。而这也带动不少区域龙头企业进行品质升级。

白酒行业发展路线分析:

1、高端向茅台集中,茅台的不可替代性越来越强烈;

2、中高端向200元集中。过去200元没有全国性品牌酒企,这属于行业空当。现在这类竞争品牌比较多,主要是全国龙头和区域龙头竞争;

3、中低端向牛栏山集中,主要是放量。整体来讲就是,行业内集中效应最大,主要是头部和尾巴,集中效应最大。

白酒业发展动力分析

1、消费升级。

2、集中化。上一轮白酒业发展是量价提升。这一轮量实际是没有扩容的,行业开始走集中化之路,少数企业把别人的量抢来了,然后又卖得更贵了,有的就发展得很好,很多企业却发展的不好。集中化这种事情其实会让企业享受‘叠加效应’,像茅台、五粮液,包括地方龙头酒企都是享受这个。

高端市场放缓,次高端仍呈升级型增长

目前因为区域白酒龙头企业和所有一二线白酒都在加大力度推广高端白酒,所以高端白酒市场份额有碎片化趋势。高端白酒销售不再依赖传统渠道代理商,高端白酒销售主要依赖区域消费者意见领袖推荐和圈子营销,这种渠道模式区域酒厂更占有优势。茅台酒曾经的对手只有五粮液和国窖1573,现在因为高端白酒渠道模式的颠覆,每个省的地方酒企龙头企业都已经很荣幸地成为瓜分茅台高端酒市场份额的竞争对手。未来白酒行业将呈现高端放缓、次高端和中高端仍呈升级型增长。